国内研报

筛选

到看业绩的时间了:关注哪些方向? ——A 股策略展望

引言:尽管近期市场遭遇调整,投资者悲观情绪蔓延。但 7 月业绩线索将逐渐清晰,7 月也是全年最看业绩的月份之一,业绩或将成为超额收益的胜负手。因此,我们详细梳理了各行业业绩前瞻,以及三条业绩主线,供投资者参考。一、7 月是全年最看业绩的月份之一

国内研报

2024年07月02日

央行卖债渐近——如何理解央行借入 国债的政策意图?

7 月 1 日午间,央行发布公开市场业务公告,提出:为维护债券市场稳健运行,在对当前市场形势审慎观察、评估基础上,人民银行决定于近期面向部分公开市场业务一级交易商开展国债借入操作。公告发布后,10 年期国债活跃券 240004 收益率大幅上升,从 2.2115%一度升至 2.2850%。国债期货同步走弱,截至收盘,30 年期主力合约报 108.44,跌

国内研报

2024年07月02日

量化点评报告 七月配置建议:超配大盘质量

七月配置建议:综合考虑货币、信用、增长和海外因素,当前宏观胜率整体偏低,A 股处于典型的高赔率-低胜率阶段,建议投资者寻找具有微观优势的品种获取结构性的 alpha,微观优势一般体现为三点:低估值、强趋势、低拥挤。1)大市值:GK 模型预测未来一年各宽基指数的预期收益为:沪深 300(17.7%)>上证 50(11.2%)>中证 500(9.3%),

国内研报

2024年07月02日

观往知来:三中全会将如何指引市场?

核心结论:①历届三中全会聚焦中长期改革议题,其强调的改革方向聚焦鲜明时代特征的战略性问题。②本次改革亮点或涉及发展新质生产力、财税改革、城乡发展、土地改革、安全体制改革等。③会议有望提振情绪,叠加基

国内研报

2024年07月06日

消费有待提振,等待第二拐点——6 月经济 数据前瞻

核心观点:6 月以及二季度,经济特征或依然是生产强、需求弱,价格承压。就 2 季度而言,预计 GDP 增速在 4.9%左右,低基数与强生产是主要贡献力

国内研报

2024年07月06日

微妙的均衡:股市和汇率谁先破局?

今年以来,股、债开始逐步“汇率化“:即在合理均衡水平上波动。各类人民币资产均呈现区间震荡、波动率下降的特点,似乎形成了低波动的均衡。但这种均

国内研报

2024年07月06日

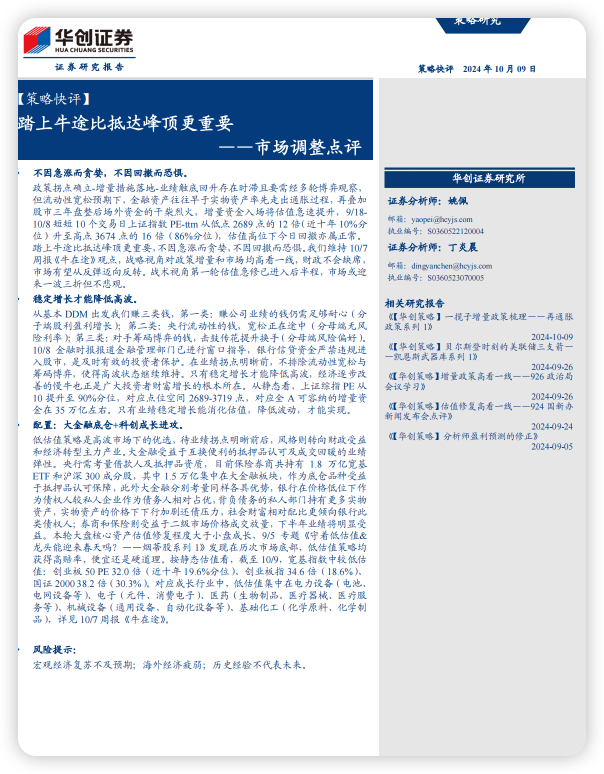

20241009-华创证券-【策略快评】市场调整点评:踏上牛途比抵达峰顶更重要

政策拐点确立-增量措施落地-业绩触底回升存在时滞且要需经多轮博弈观察,但流动性宽松预期下,金融资产往往早于实物资产率先走出通胀过程,再叠加股市三年盘整后场外资金的干柴烈火,增量资金入场将估值急速提升,

国内研报

2024年10月11日